《金基研》 霞路/作者

回顾2016年9月23日,证监会发布《公开募集证券投资基金运作指引第2号——基金中基金指引》,为国内基金市场发展基金中基金(FOF)业务设定了基础框架。2017年10-11月,国内首批6只公募FOF基金相继成立,而东方财富Choice数据显示,合并份额计数,截至2024年3月12日,国内基金市场已有495只FOF存续。

与2017年公募FOF产品“诞生”时相比,目前国内FOF的类型更加丰富。除了股票型FOF、债券型FOF、混合型FOF等常见的FOF以及养老目标风险FOF、养老目标日期FOF两类养老FOF,近年来市场上也出现了FOF-LOF、QDII-FOF-LOF等新类型产品。

若将普通基金与FOF放在一块,二者有何异同?投资者在投资FOF之前,需要注意FOF的哪些特点?

一、与普通公募基金相比,FOF具有的“四个不同”

1、投“一篮子”基金的基金

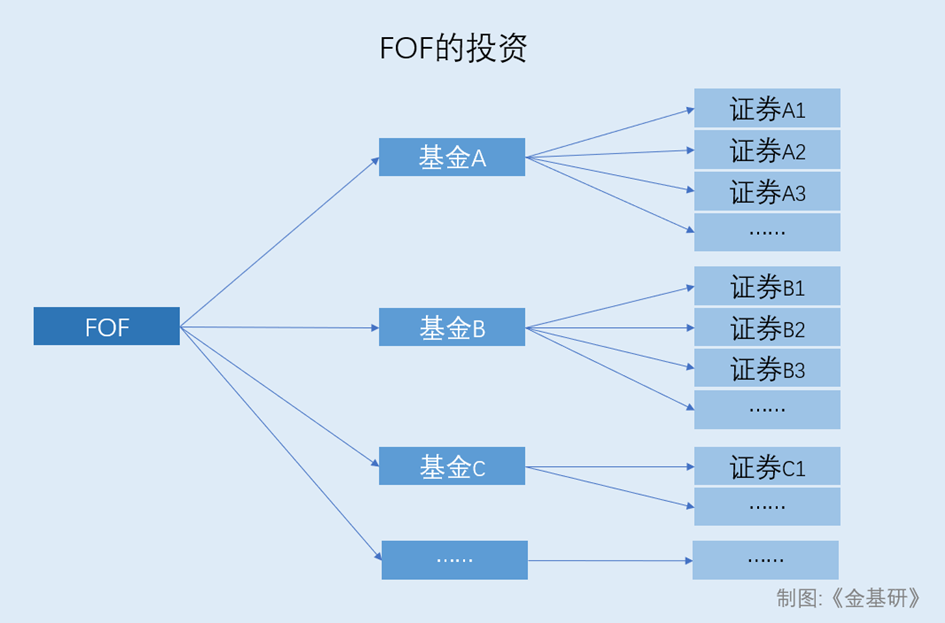

普通的公募基金,如股票型基金、混合型基金或债券型基金等,通常直接投资股票、债券或货币市场工具中的一种或多种投资品。与普通的公募基金不同的是,FOF并不完全直接投资股票、债券或货币市场工具等证券,其主要通过持有其他公募基金的份额来间接持有证券资产。

正因为FOF主要持有其他基金的份额,FOF产品的其他基金性质,如风险的分散程度、投资范围等,与普通的公募基金有一定区别。

2、能实现风险的“二次分散”

通过将资金分成不同的部分,并将已经分散的资金分别投资于不同的证券,普通的公募基金能够构建投资组合以充分分散风险。而主要投资其他公募基金的FOF,将资金分散并投资不同的公募基金,这样一来,FOF能够将其可能面临的、已经被公募基金分散的、来自证券资产的风险进一步分散。

3、投资范围广

同样地,从主要持有其他公募基金这一点出发,FOF的投资范围更广。

怎样理解?

一般而言,普通的公募基金一般能将资金分散投资于十几个到数百只证券或资产,持有越多资产,公募基金需要动用的资金就越多。然而,一只非FOF基金能动用的资产始终是有限的,而有限的资金往往决定了非FOF基金能持有的证券的数量。

但是,FOF主要投资的是其他基金,这意味着,FOF在持有其他基金时,等同于同时持有了这些基金所持有的所有证券,FOF的投资范围通过其持有的基金直接扩大。

4、“优中选优”的专业化投资

普通的个人投资者在投资基金时,能关注到的信息有限,在关注收益率时可能会忽略历史回撤,在分析基金的风险收益特征时也有可能会忽略基金持股的质量,要选出一只“好基”,可能很难做到面面俱到。

然而,管理FOF基金的基金经理,其专业水平比普通的个人投资者更高,能够使用基金公司提供的信息,结合其自身的专业知识,在众多基金中“优中选优”,甄选基金并构建投资组合,为投资者提供更加专业化的资产配置方案。比如,中欧星选一年持有混合(FOF)A的基金经理侯丹琳,拥有研究生学历、博士学位;鹏华聚合多资产混合(FOF)的基金经理孙博裴,是清华大学工学学士、北京大学管理学硕士。

二、投资FOF前,投资者需要关注的“两高一长”

1、投资门槛“高”

部分普通的非FOF公募基金,特别是货币市场基金,其“起投”门槛通常较低,有的公募基金可以做到“10元起投”甚至“1元起投”。然而,某些FOF的投资门槛较高,部分基金公司发行的FOF需要1,000元起投。

2、收取费用“高”

由于FOF主要投资的是其他公募基金,这些公募基金买卖证券时需要缴纳交易费用,而FOF在申购或赎回这些公募基金时,与普通的个人投资者一样需要缴纳一定的申购赎回费用,除开这些交易产生的费用,FOF本身、FOF持有的公募基金还会收取管理费、托管费。

简言之,相比直接持有非FOF产品,投资者持有FOF时,需要缴纳的费用或更多,相应地,投资者能获得的收益可能会被这些费用“削薄”。

3、持有期“长”

值得投资者注意的是,与普通的开放式公募基金相比,FOF产品均会设置长短不同的持有期限。东方财富Choice数据显示,仅根据基金名称,FOF的持有期限在1个月到3年不等,按时间长短划分,不同的FOF分别设置了1个月、3个月、6个月、9个月、1年、3年等不同的最低持有期限。

投资者在投资FOF产品前,可以根据自己的投资计划,选择相应持有期限制的产品。

三、选FOF不是“多多益善”,筛选FOF还需分析底层资产

FOF通过投资基金来持有证券,换句话说,FOF的底层资产仍然是股票、债券、货币市场基金等具体的资产。

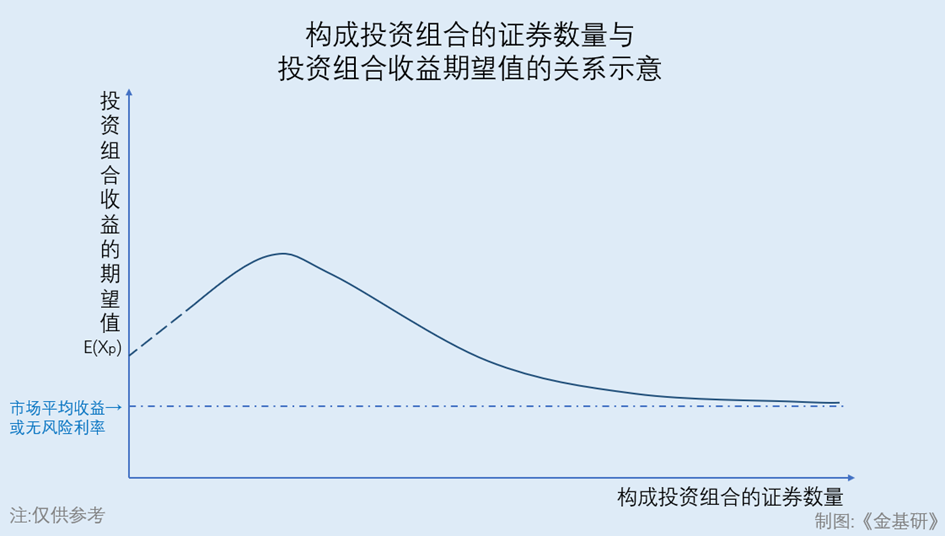

需要指出的是,同时投资过多FOF,可能会“适得其反”。

举个例子,如果某位投资者同时持有多只偏股混合型FOF,而这几只偏股混合型FOF同时持有了很多不同的证券,且这些证券覆盖到了A股大多数的股票。

从好的方面看,这位投资者投资组合的风险能被尽可能地分散;但是如果从坏的方面看,这位投资者相当于是同时持有了A股的大部分股票,而投资者甲能获得的投资收益,或可能接近甚至低于A股市场的平均收益。

换言之,同时持有过多FOF,可能会获得一个“碌碌无为”的结果。

总而言之,相比普通的公募基金,FOF具有能将风险二次分散、投资范围更广、专业化投资等优点,也有投资门槛高、费用水平高、持有期限长等局限,投资者在投资FOF前,应当根据自己的投资目的、持有期限、风险承受能力等指标,细心筛选真正适合自己的产品。